En 5 secondes et facilement, trouvez LE statut qui conviendra pour votre entreprise grâce à cet outil visuel développé par un expert-comptable de renom

Si plus de 800 000 Français en 2020, selon l’INSEE, ont été tentés par l’entrepreneuriat, cette tendance s'est nettement confirmé l'année dernière avec pas moins de 1 051 000 créations d'entreprise. Parmi les différents formes juridiques, nous pouvons souligner que la création d'entreprises en 2023 s'est faite à 64% sous le régime de la micro-entreprise.

L’une des premières étapes de votre parcours sera très certainement de déterminer quel statut juridique choisir pour lancer votre société.

La croissance du nombre de créations d’entreprise prouve que la crise sanitaire que nous avons connu n’a pas impacté la volonté d'entreprendre en France, bien au contraire.

Cette formidable aventure demande beaucoup de préparation (financière, matérielle, psychologique, etc). Choisir le bon statut juridique en fonction de votre projet d’entreprise, de l'activité que vous souhaitez développer, c’est lui offrir le cadre juridique dont il a besoin pour voir le jour en toute légalité.

Quel statut juridique choisir pour monter son entreprise ? Créer son propre emploi

Que vous exerciez en profession libérale réglementée ou non, souscrire une assurance adaptée est indispensable pour protéger votre activité contre d’éventuels litiges. Découvrez à ce porpos, comment bien choisir votre assurance profession libérale en fonction de votre statut et des risques liés à votre métier.

Le choix du statut juridique est une étape clé pour lancer son activité. Chaque forme a ses implications fiscales, sociales et administratives.

Le choix d’un statut juridique ne doit certainement pas être pris à la légère ! Il s’agit d’un moment clé du parcours entrepreneurial. Cet article est rédigé avec notre partenaire Numbr, le groupement de cabinets comptables spécialiste des freelances et entrepreneur. Nous vous aidons à comprendre l’impact du choix du statut juridique sur votre future entreprise et à choisir la forme juridique adaptée à votre projet.

Pourquoi la forme juridique d’une société est importante ?

Vous avez décidé de créer votre propre emploi. Le choix du statut juridique marque le début de la vie de votre entreprise d’un point de vue juridique comme administratif. Un statut adapté est crucial pour mener à bien votre projet d’entreprise. En effet, c’est le statut juridique qui va régir la façon dont vous pourrez ensuite gérer votre entreprise. C’est ce statut qui détermine le régime fiscal auquel vous serez soumis, mais aussi la relation entre les potentiels associés et investisseur ou encore l’impact sur le patrimoine personnel du gérant.

Votre projet peut évoluer dans une direction que vous n’aviez pas forcément anticipée, vous pouvez décider de rentrer en bourse, d’accueillir de nouveaux associés ou au contraire vous vous rendez compte que vous préférez un statut plus adapté à une entreprise individuelle. Rassurez-vous il est tout à fait possible de changer de statut juridique.

Statut juridique définition pour lancer votre activité

Commençons par le commencement, qu’est-ce qu’un statut juridique ? Il correspond au cadre légal qui est imposé à l’entreprise, c’est-à-dire toutes les règles qui régissent son activité. Plusieurs critères doivent être prise en compte pour déterminer le statut le plus adapté à votre projet de création d’entreprise :

-

Le nombre d’associés

-

La responsabilité du ou des créateurs, ce qui permet de plus ou moins protéger le patrimoine personnel du dirigeant

-

Le régime fiscal auquel vous voulez être soumis et les conditions de l'imposition souhaitée (impôts sur le revenu ou impôt sur les sociétés)

-

Le régime social auquel vous souhaitez être soumis

-

L’ampleur de votre projet, et le capital nécessaire pour le mener à bien. En effet, les apports sont parfois nécessaires pour lancer votre activité.

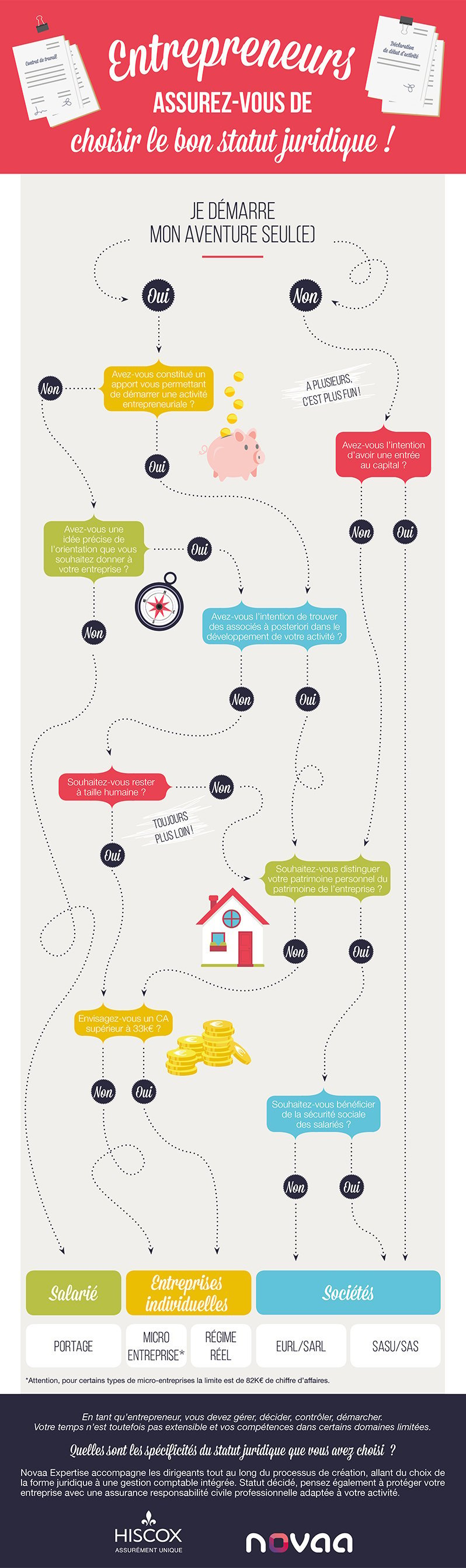

Dans notre infographie nous présentons 5 formes juridiques dont il est important de connaître les principales caractéristiques. D'autres options, moins répandue existe, comme la SNC. La Société en Nom Collectif, est assez souple, mais la coordination des prises de décisions et indispensable.

Le portage salarial à mi-chemin entre l’emploi salarié et l’entrepreneuriat

Certains diront que le portage salarial permet de combiner le meilleur des deux mondes.

En effet, le portage salarial vous permet d’exercer en indépendant sans avoir à créer d’entreprise et en conservant certains avantages du salariat. Encadré par l’article L-1251-64 du Code du travail, le portage salarial met en relation « une personne portée » et une entreprise cliente par l’intermédiaire d’une entreprise de portage.

La personne portée est donc employée de la société de portage, cette solution peut s’avérer très intéressante si vous envisagez de vous lancer en freelance ou comme indépendant pour lancer votre propre activité. Il existe une certaine appréhension à vouloir opter pour l'indépendance et perdre les avantages qui s'offrent au salarié. Ce système permet de pouvoir plus sereinement construire et son lancer sa propre activité et de conserver les bénéfices d'un statut de salarié.

L’entreprise individuelle, la micro-entreprise pour votre projet de création d’entreprise

Toute personne physique majeure, travailleur, salarié, chômeur, étudiant ou retraité peut lancer une activité individuelle avec des démarches administratives, sociales et fiscales simplifiées avec le régime de la micro-entreprise. Attention cependant, ces avantages sont assortis d’un certain nombre de limites. Chaque entretrepreneur qui souhaitent emprunter le chemin de l'auto-entreprise se doit au minimum de faire attention aux conséquences sur les bénéfices qu'il en droit d'espérer et de ne pas dépasser, l'imposition à laquelle il souscrit, ou encore les cotisations qu'il devra assumer.

Les activités en lien avec la TVA immobilière, la location ou vente de biens de consommation durable, la location d’immeubles vides pour utilisation professionnelle ou agricole, certaines professions artistiques, le métier de sage-femme, d’infirmier ou d’agent d’assurance ne peuvent être entrepris avec le régime de la micro-entreprise. Par ailleurs le micro-entrepreneur doit veiller à respecter les seuils de chiffre d’affaires et de TVA. En cas de dépassement il devra s’acquitter du règlement de la TVA et régulariser sa situation fiscale. De nombreuses charges peuvent être anticiper mais aussi parfois en déduire. Il suffit de se renseigner auprès des organismes compétents, notamment la chambre des commerces ou encore la Maison de l'artisanat pour savoir en tant que futur entrepreneur, si vous avez la possibilité d'adhérer au statut de la micro-entreprise.

Régime réel pour votre activité

Le régime des frais réels est le régime de droit commun de l’entreprise individuelle. A mi-chemin entre la micro-entreprise et les sociétés, l’entreprise individuelle peut être un bon entre deux. Du point de vue juridique les démarches demeurent simples et comme pour la micro-entreprise il n’existe pas de séparation entre le patrimoine personnel et celui de l’entreprise.

On parle de régime au réel, car les charges peuvent être déduites pour leur montant réel au lieu de les limiter à l’abattement de micro-entreprise.

La société à responsabilité limitée (SARL) et l’entreprise unipersonnelle à responsabilité limitée (EURL)

La SARL ou société à responsabilité limitée offre sécurité et simplicité. Pour l'entrepreneur, elle permet de protéger ses biens personnels, de récupérer la TVA et de déduire ses charges. Elle peut être constituée à partir de deux associés, la responsabilité est proportionnelle au montant des apports et aucun capital social minimum n’est fixé par la loi.

Le régime fiscal applicable par défaut est celui de l’impôt sur les sociétés, cependant, il est possible d’opter pour l’imposition sur le revenu sous certaines conditions.

Ceux qui désirent se lancer seul dans l’aventure et bénéficier globalement des mêmes avantages que pour le régime de la SARL peuvent opter pour celui de l’entreprise unipersonnelle à responsabilité limitée (Eurl).

Notons qu'en 2023, sans prendre en compte les auto-entrepreneurs, les sociétés qui ont lancé leur activité ont choisi à 27% la solution SARL.

La société par actions simplifiée (SAS) ou La société par actions simplifiée unipersonnelle (SASU)

La création d'entreprise n'a jamais été aussi importante qu'en 2023. En dehors de la création des auo-entreprises, le reste des sociétés créées se sont tournées vers les statuts de société par action. En effet, les régimes de la SAS et de la SASU sont caractérisés par une grande souplesse de fonctionnement.

En 2023, les statuts SAS, sociétés par actions simplifiées, représentaient 66% des créations de sociétés (hors AE).

A plusieurs en SAS ou seul en SASU, le ou les associé(s) qui lancent société par actions simplifiée bénéficient d’une forte protection de leur patrimoine. En effet, la responsabilité des associés est limitée aux apports qu’ils font au capital social et ces derniers disposent d’une grande liberté pour déterminer les dispositions statutaires régissant le fonctionnement et la gestion de la société. Ici encore, aucun capital minimum n’est demandé.

Comment changer de statuts juridiques pour soutenir le développement de votre activité ?

Le changement de statut juridique et les contraintes qui y sont associées dépend de la forme juridique initiale de l’entreprise. Pour changer de statut vous pouvez :

-

Si l’entreprise est une société : vous devez transformer la société en une autre forme de société

-

Si l’entreprise est une entreprise individuelle : vous devrez créer une nouvelle société et lui transférer le fonds de commerce. Vous pourrez ensuite clôturer l’entreprise individuelle.

Changer de statut juridique pour une société

On parle de transformation pour qualifier le changement de statut juridique d’une société existante. Pour effectuer cette opération les démarques suivantes sont nécessaires :

-

Nominer un commissaire à la transformation (sauf pour le passage d’une société par action en SARL/ EURL)

-

Décider la transformation de la société, attention dans le cas où vous seriez plusieurs participants au projet il doit s’agir d’une décision extraordinaire des associés)

-

Mettre à jour les statuts de la société

-

Déclarer la transformation de cette dernière et déposer les pièces justificatives au centre de formalité des entreprises

Changer de statut pour une entreprise individuelle

Une entreprise individuelle ne peut pas être transformée en société. L'imposition, la franchise de TVA ou encore les cotisations ne sont plus les mêmes. Pour changer de statut juridique il faut donc créer une nouvelle société et fermer l’entreprise individuelle. Les démarches suivantes sont donc nécessaires :

-

Créer de la nouvelle société

-

Transférer le fonds de commerce à la nouvelle société

-

Fermer l’ancienne entreprise individuelle

Comment choisir un statut juridique pour son entreprise ? L’infographie Hiscox

Le choix du statut juridique n’est pas aussi compliqué qu’on le pense mais il est facile de se perdre dans la masse d’informations. Hiscox et Numbr mettent à votre disposition une infographie pour vous guider dans ce choix. Il est néanmoins fortement conseillé de faire appel à un professionnel tel que Numbr pour choisir la formule la plus adaptée aux spécificités de votre entreprise. Chez Hiscox, nous proposerons une offre à votre activité et votre taille, que ce soit une RC Pro SASU, pour SAS, SARL et bien entendu EURL.

Statut juridique : avantages et inconvénients la synthèse

Statut juridique et régime fiscal, impôt sur les sociétés ou imposition sur le revenu ?

| Portage | Micro-entreprise | Régime Réel | EURL | SARL | SASU | SAS |

| Impôt sur le revenu | Impôts sur le revenu basé sur les recettes encaissées moins un abattement de 34% | Impôt sur le revenu basé sur les bénéfices | Impôt sur le revenu (impôt sur les sociétés sur option) | Impôt sur les sociétés | Impôt sur les sociétés | Impôt sur les sociétés |

Statuts juridiques et responsabilité du dirigeant

| Portage | Micro-entreprise | Régime Réel | EURL | SARL | SASU | SAS |

| Pas entité créée | Pas séparation entre patrimoine privé et celui de l’entreprise | Patrimoine privée et celui de l’entreprise confondus | Séparation entre le patrimoine privé et celui de l’entreprise | Responsabilité du dirigeant limitée au montant de ses apports au capital de la société (sauf faute de gestion) | Séparation entre le patrimoine privé et celui de l’entreprise | Responsabilité du dirigeant limitée au montant de ses apports au capital de la société (sauf faute de gestion) |

Statuts juridiques et régime social du dirigeant d'entreprise

| Portage | Micro-entreprise | Régime Réel | EURL | SARL | SASU | SAS |

| Gérant affilié à la couverture sociale des salariés (régime général de la sécurité sociale) |

Régime social des non-salariés géré par celui des indépendants Les charges sociales sont basées sur les recettes (23%) |

Régime social des non-salariés géré par celui des indépendants Les charges sociales sont basées sur le bénéfice (40%) |

Régime social des non-salariés géré par celui des indépendants Les charges sociales sont basées sur la rémunération (40%) |

Gérant majoritaire : régime des non-salariés. Gérant minoritaire : régime des salariés |

Régime des salariés (régime général = 75%) | Le président est affilié au régime général. Les cotisation sociales sont calculées sur la base de la rémunération brute |

Statut juridique et dividendes d’entreprise

| Portage | Micro-entreprise | Régime Réel | EURL | SARL | SASU | SAS |

| NON | NON | NON | <10% du capital soumis à 17,2% CSG CRDS au délà soumis à 40% RSI | <10% du capital soumis à 17,2% CSG CRDS au délà soumis à 40% RSI |

Soumis à 17,2% CSG CRDS Soumis à l’impôt sur le revenu (abattement de 40%) |

Soumis à 17,2% CSG CRDS Soumis à l’impôt sur le revenu (abattement de 40%) |

Statut juridique et TVA

| Portage | Micro-entreprise | Régime Réel | EURL | SARL | SASU | SAS |

| Franchise de TVA | Franchise de TVA | Franchise de TVA si chiffre d’affaires (CA) < 33,100€ HT régime simplifié au-delà | Régime simplifié ou réel normal | Régime simplifié ou réel normal | Régime simplifié ou réel normal | Régime simplifié ou réel normal |