Déclaration d'impôts entrepreneur, comment anticiper votre fiscalité ?

A quelques semaines de l’envoi de votre déclaration d’impôt, comment y voir plus clair, gérer et anticiper votre fiscalité sur l’année ? TVA, impôts société, CFE... En tant que micro-entrepreneur, vous faites face à de multiples obligations fiscales.

Pour en savoir plus, suivez le guide ! Numbr, un cabinet comptable dédié aux entrepreneurs et professions libérales, revient sur les grandes notions à connaître.

Les obligations fiscales à prendre compte dans votre activité entrepreneuriale

Pour anticiper vos obligations fiscales en tant qu'entrepreneur et éviter tout problème de trésorerie susceptible de déstabiliser l’activité de votre entreprise, anticipez également la Contribution Foncière d’entreprise, la TVA et l’Impôt sur les Sociétés (IS).

Gérer sa trésorerie en période d’incertitude est un défi majeur pour les entrepreneurs. Découvrez des solutions efficaces mises en place pour alléger vos charges et maintenir votre activité avec préserver sa trésorerie en cas de crise. Anticipez vos besoins financiers pour traverser les difficultés plus sereinement.

La Contribution Foncière d’Entreprise (CFE)

La CFE est due par tous les professionnels en exercice au 1er janvier de l’année, quelle que soit la forme juridique de leur entreprise.

Son montant dépend de la valeur cadastrale des locaux déclarés lors de la création de votre entreprise sur le formulaire 1447-C. Le taux de CFE dépend de votre chiffre d’affaires, de la valeur du local et de la municipalité où vous êtes implanté. Le fait d’être locataire ou propriétaire n’a pas d’incidence sur ce calcul. La CFE se règle au mois de décembre.

Certaines exonérations existent, mais elles sont très limitatives :

- les artisans, lorsqu’ils travaillent seuls ou avec des membres de leur famille, un simple manœuvre, des apprentis sous contrat ou avec des travailleurs handicapés,

- les établissements d’enseignement privés sous certaines conditions,

- certaines activités non commerciales (Exploitant agricole, peintres, auteurs-compositeurs, photographes-auteurs...),

- certaines activités industrielles ou commerciales (éditeurs de publications périodiques, agences de presse agréées, certains marchands ambulants et vendeurs à domicile indépendants, loueurs en meublé sous certaines conditions...).

La taxe sur la valeur ajoutée (TVA).

La TVA est un impôt sur la consommation. Il existe 5 taux de TVA distincts en France : 20% (taux plein), 10% (taux intermédiaire pour la restauration, l’hébergement en hôtel…), 8,5% (applicables dans certains territoires d’Outre-Mer), 5,5% (taux réduit pour l’alimentaire, les livres…) et 2,1% (pour la presse, certains spectacles…).

Elle est directement facturée aux clients sur les biens qu’ils consomment ou les services qu’ils utilisent. C’est donc à vous de la collecter, de la déclarer et de la reverser au Trésor Public. Parallèlement à cela, si votre entreprise la supporte elle-même en amont par le biais de vos fournisseurs, vous la déduisez et n’êtes redevable que du solde (TVA collectée – TVA déductible).

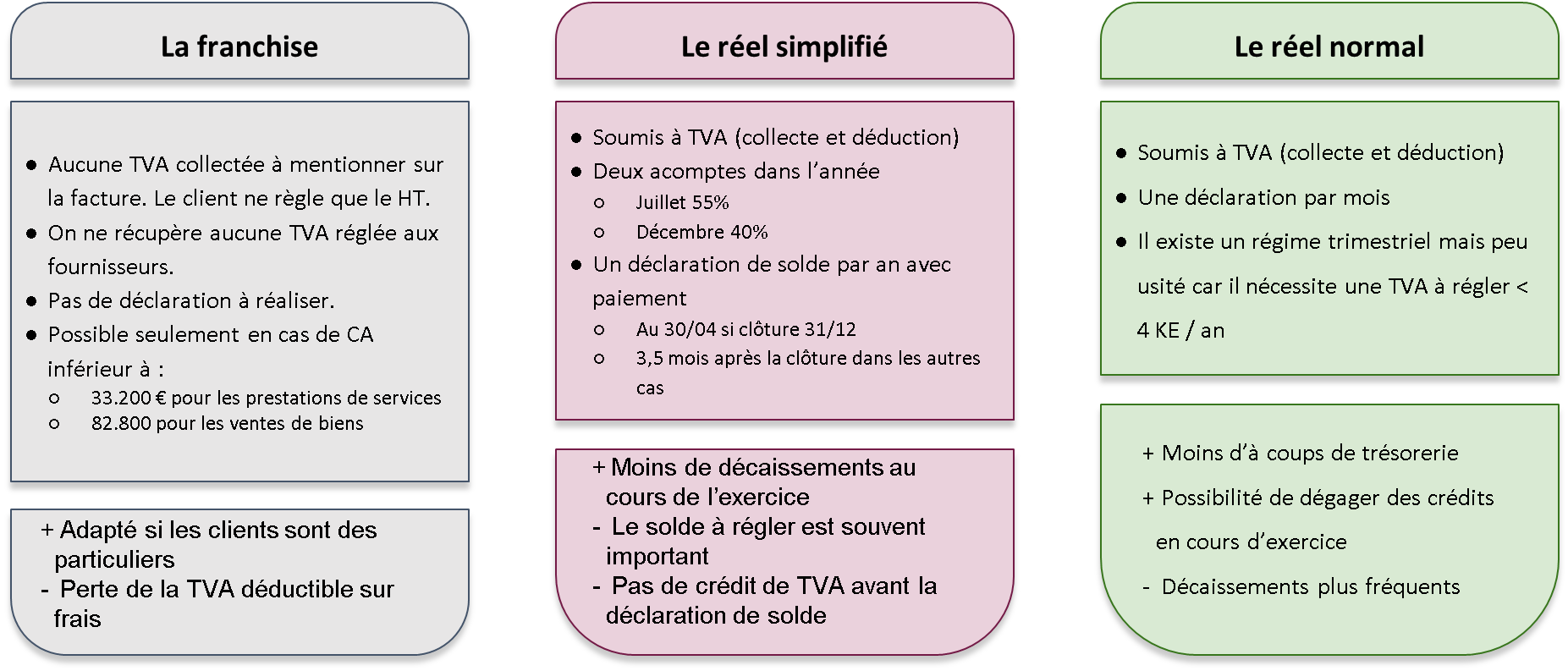

Selon la nature de votre activité et de vos obligations fiscales, optez pour l’un des 3 régimes déclaratifs. Chacun présente des avantages et de contraintes.

Dans tous les cas, veillez à bien estimer l’impact de la TVA sur votre trésorerie notamment au moment de la création de votre entreprise et durant son exploitation évidemment. Il arrive, en effet, fréquemment que vous versiez la TVA au trésor Public avant même de l’avoir encaissée auprès de votre client.

L’impôt sur les sociétés (IS)

La loi de finances (article 84) poursuit le programme de la baisse progressive du taux l'impôt sur les sociétés (IS) jusqu'à 25 % en 2022. Pour 2021, il est de 28% pour les bénéfices supérieur à 38 120 euros et de 15 % en deca. Attention à vos obligations fiscales, la tranche à 15% est soumise à conditions :

- CA inférieur à 7,63 million €

- capital détenu au moins à 75% par des personnes physiques (ou des holding)

- capital intégralement libéré (le capital a été intégralement versé sur le compte bancaire de la société.

Les acomptes sont à verser en cours d’année, à date fixe, peu importe la date de clôture, soit le 15/03, le 15/06, le 15/09 et le 15/12. Chaque acompte est égal à un quart du dernier IS connu. Le premier acompte sera basé sur N-2 si N-1 n’est pas connu. Il faudra alors le régulariser lors de l’acompte suivant.

La date de versement du solde dépend de la date de clôture de l’exercice. Si elle est le 31/12, le solde sera dû au 15/05. Dans tous les autres cas, il doit être réglé 3,5 mois après la clôture.

Pour vous donner un exemple, si la rédaction d’un cahier des charges est une étape clé pour structurer un projet et cadrer les attentes, l'encadrement et la structure de vos finances et de votre comptabilité vous aident également à remplir vos objectifs.

Entrepreneur, vous avez suivi vos rêves et créé votre activité, mais vous n’êtes pas à l’abri des risques. L’assurance responsabilité civile professionnelle c’est l’assurance vie de votre entreprise. Faites un devis gratuit en ligne pour estimer le montant de votre assurance professionnelle. : https://www.hiscox.fr/assurance-professionnelle/responsabilite-civile/